住み替えで失敗しないために必要なこと

「住み替えをしたいけれど、何から始めたらいいのかわからない」「戸建てとマンションの違いは?」「住宅ローン減税と3,000万円特別控除はどっちの方がお得なの?」などといった疑問はありませんか?

FP不動産会社(リフプラス)に住み替えのご相談に来られる方も、そのご相談内容は様々です。

今回のコラムでは、住み替えをする際に押さえておきたいポイントや注意点について、ご紹介いたします。

目次

住み替えとは 住み替えの理由

住み替えとは、「現在、家を所有している人が、家を売却してまた次の家を購入すること」を指しています。

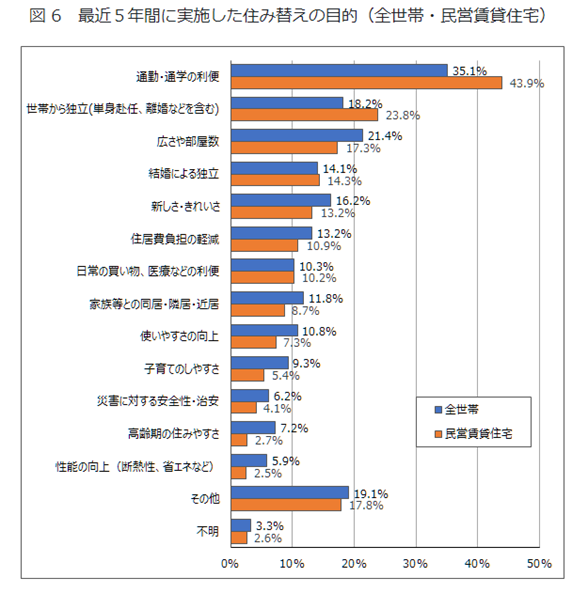

住み替えの理由は様々ありますが、今の家では部屋数や広さが足りない、という時に住み替えを決意される方が多数です。

「結婚をして家を買ったけれど、子供が増えた(成長した)ので、もっと広い家に住み替えたい」

「コロナ以降、在宅勤務が増えたので仕事をするスペースが欲しい」

という理由や、一方で、

「子供が独立して、こんなに広いスペースはいらない」

「老後に向けてもう少し便利なところに住みたい」

といったニーズで住み替えをする方もいらっしゃいます。

出典:国土交通省 平成30年度住生活総合調査

マンションと戸建てのメリット・デメリット

住み替えは、大きく分けると、マンションと戸建てのどちらかに住居を移すことです。そもそも、マンションと戸建てにはどのようなメリット、デメリットがあるでしょうか。

[マンションのメリット・デメリット]

マンションのメリットは、「駅までの距離や商業施設が近いこと」が多く、「利便性が高いこと」「セキュリティ面で優位性が高いこと」が挙げられます。また、「日照面、眺望面で優位性が高い」「フラットな空間で生活できること」も特徴的です。「家の上下左右を囲まれており、外気による影響を受けにくいので、冬は家の中が全体的に暖かく、夏は暑さを受けにくい」といった面があります。「顔見知りを作りやすい」「共用部の維持や修繕を管理組合に任せることができる点」も魅力的です。

マンションを選ぶ資金面のメリットは、戸建てよりも売却をしやすいということです。マンションには通常、将来の長期修繕計画があり、資産価値のある物件を購入しやすい傾向があります。

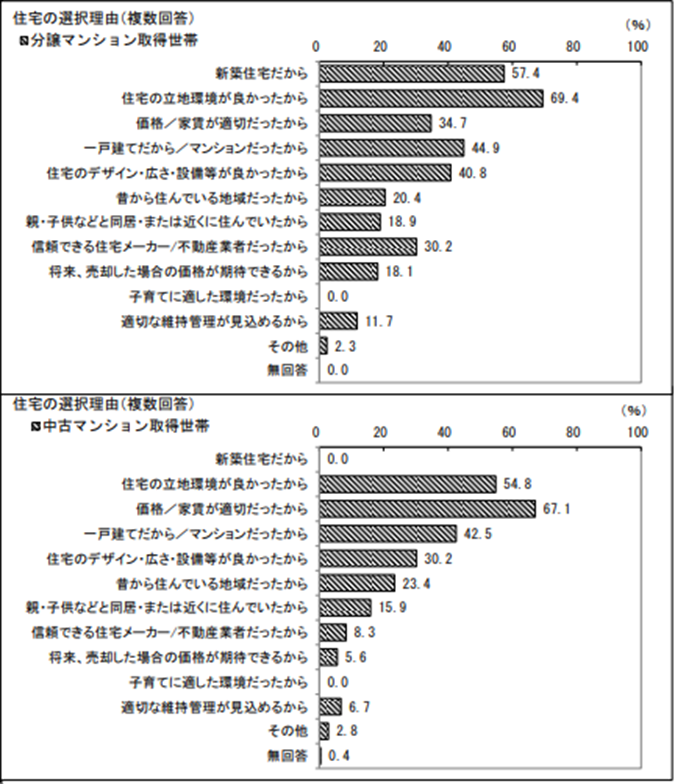

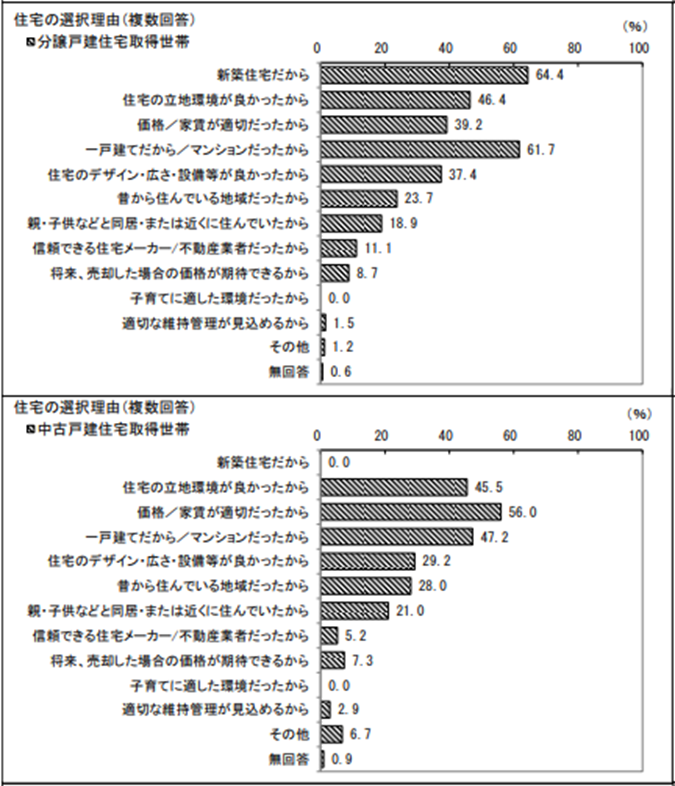

出典:国土交通省 住宅局 令和2年度住宅市場動向調査報告書

一方、マンションのデメリットは、「近隣住戸に対して生活音の注意が必要なこと」「現状では建替えが困難なこと」が挙げられます。「駐車場までが遠かったり、入出庫に時間がかかること」もあります。「守らなければいけない管理規約や管理組合への参加義務があり、定期的に役員に任命されること」が一般的です。

資金面のデメリットは、資産価値的に土地よりも建物が占める比重が大きく、管理費や修繕積立金などのランニングコストの負担が必要なことです。また、車を保有している場合は、一般的に駐車場代がかかります。さらにリバースモーゲージ(年金型の融資を受けるサービスのこと)を利用できる物件が少ないことも挙げられます。

[戸建てのメリット・デメリット]

戸建てのメリットは、なんと言っても「自由が多いこと」です。注文住宅の場合は自由な間取りにでき、自由に増築や建替えができます。収納量を増やしたり、部屋と駐車場を近くしたりすることができます。また、「プライバシー面で優位性が高い」「将来建て替えることができる」点も大きいです。

戸建ての資金面でのメリットは、築年数が経過しても土地部分の価値が残るため、資産価値はそれなりに残ることです。また、駐車スペースがあれば駐車場代がかからないことや、管理費および修繕積立金がかからないといった魅力もあります。

出典:国土交通省 住宅局 令和2年度住宅市場動向調査報告書

戸建てのデメリットは、「セキュリティ面がマンションに比べて悪くなる」「階段があるのが一般的で、子どもや高齢者に配慮が必要になる」ことです。また、「周辺住民との関係性がマンションより深くなる」傾向があり、「ゴミステーションの管理」も発生してきます。

資金面でのデメリットは、同じ立地条件だと、マンションよりも価格が高い傾向があることです。また、自費で住居の管理・修繕をしなくてはいけないため、将来の修繕費を計画的に貯めていく必要が出てきます。

住み替えの種類(マンション⇒戸建等)

住み替えの種類は4つあります。

1. マンションからマンションに住み替える

2. マンションから戸建てに住み替える

3. 戸建てからマンションに住み替える

4. 戸建てから戸建てに住み替える

この4つのパターンについて、順番に見ていきましょう。

1. マンションからマンションに住み替える

既にマンション生活の経験者が新しいマンションを選ぶため、立地、広さ、日当たりなど、次に求めるものが明確なケースが多く、「物件選びに失敗しにくい」「以前のマンションのデメリットを改善できる」という点が最大のメリットです。慣れた生活スタイルを維持することができます。

新しいマンションを買うときは、最初に買ったときと同じ注意点があります。「管理費や修繕費の滞納がないか」「ランニングコストを払い続けることができるか」を確認する必要があります。物件によって住人の層が異なることも注意した方が良いでしょう。

2. マンションから戸建てに住み替える

マンションから戸建てに住み替えるメリットは、なんと言っても「ランニングコストが下がる」ことにあります。また、「駐車場代の負担がなくなる」「自由にできる幅が広がる」ということもあります。

ただし、収納量を増やせるかどうかについては、最近の物件を見ていると一概には言えません。マンションでも収納スペースが充実している物件が増えているためです。

マンションから戸建てに住み替えする際の注意点は、まず「セキュリティ面での配慮」が挙げられます。自分で戸締りしないといけませんので、防犯面では安全性が下がります。「ゴミステーションの管理」などが回ってくることもあり、ゴミの捨て方のルールが厳しくなります。他にも、「周辺住民との関係性は深くなる傾向」があります。

また、住居の管理・修繕を自分でする必要があるので、外壁の塗り替えなど、住居のメンテナンス費用を計画的に貯めておく必要があります。生活面では、高齢になると家の中に階段があることが大変になってくる可能性もあります。

さらに、戸建ての場合、マンションと比較して断熱性が変わりますので、「一般的に光熱費は上がる」ことも、頭に入れておきたいポイントです。

3. 戸建てからマンションに住み替える

戸建てに比べてマンションは、「セキュリティ面の安全性が高く、一般的に冷暖房が効きやすい」メリットがあります。また、「室内がフラットなので住みやすいこと」も特徴です。「共用部の維持や修繕を管理組合に任せることができる」点もあります。

新しくマンションを買うときは、いくつか注意点があります。まず、「マンション特有のランニングコスト」です。管理費や修繕積立金を払い続けることができるかを確認する必要があります。

また、「生活音に配慮が必要(特に子育て世代)」なことも多く、「駐車場が遠い場合や入出庫に時間がかかること」もあります。エレベーターがある場合、「地震などで長時間エレベーターが止まる可能性があること」も考慮したいところです。さらに「管理組合への参加義務があり、自分だけで決められることが少なく、自由にはできない」ので、そこを不便と思うかどうか、ということも判断のポイントです。

4. 戸建てから戸建てに住み替える

マンションからマンションに住み替える場合と同じく、立地・広さ・日当たりなど、住み替え先の物件に求めるものを明確にしやすいことがメリットです。以前の戸建てでのデメリットを改善できるほか、慣れた生活スタイルを維持できることも長所になります。

戸建てを売る際の注意点は、マンションよりも戸建ての方が、「価格査定が読みにくい」ということです。マンションの場合、隣の部屋がいくらの金額で売れたかということは参考になりますが、戸建てではそうはいきません。隣地の成約事例と同じくらいの広さの土地、建物であっても、土地の形状や接道状況、建物の築年数やコンディションによって値段は大きく変わります。

また、デザイナーハウスや特殊な間取りの物件は、売主としては「相当なお金をかけてとても凝った建築をしたので、高く売れるはずだ!」と思いたくなりますが、買主側の視点でみると、逆に敬遠される場合もあります。このように、戸建ての中古物件は査定が非常に難しい現状があります。

比較的に戸建ては、売却に時間がかかる傾向があります。売却時においても、査定額通りに売れるとは限らないということも、頭に入れておく必要があります。そのため、新居の購入予算を高くしすぎず、つなぎ融資や住み替えローンは慎重に判断することが重要になります。

住み替え手順のパターン

「住み替え」と聞くと、「一瞬でほぼ同時に売買ができるのでは」と思っていらっしゃる方も多いかもしれません。しかし実際には、売り出し、家探しから契約、決済など様々な手続きが必要であり、時間がかかります。

では、住み替えをする際に、どのような手順を踏んでいけばいいのでしょうか。住み替えの手順には、大きく分けて3パターンあります。

1. 先行売却

2. 先行購入

3. 同時に売却と購入をする

3つのパターンについて、順番に見ていきましょう。

1. 先行売却

先に今持っている家を売って、その後に買う家を探していくパターンです。この場合、通常は一旦、賃貸物件を経ることが多いです。つまり、引越しを二回することになります。

資金計画に絶対的な安心感を求めたい方、「売った金額で手元にお金が入り、そのお金で次を買いたい」というご希望が強い方は、この売り先行が向いていると思います。

ただ、家を売る際に、住んでいる状態で内見してもらう、ということが起きてきます。そのためのスケジュール調整も発生しますので、場合によってはストレスが多くかかるかもしれません。

2. 先行購入

一方、先に家を買って住み替えてから、今まで住んでいたところを売るパターンもあります。現在住宅ローンがなく、資金繰りに余裕がある人は計画が進めやすい傾向にあります。住み替えをしたい、という気持ちが強い人は、先行購入をするのも一つの選択肢です。

しかし、現在の住居に住宅ローンがある状態の場合は、難易度が高くなります。さらに、今住んでいる物件に住宅ローンの残債がある状態で、住み替え先の物件も住宅ローンを組んで購入する、というケースは一番難易度が高くなります。「資金繰りに余裕がないけれども先行購入をしたい」という方は、かなり綿密に事前調査をしてから購入が必要になりますので、リフプラスにご相談ください。

3. 同時に売却と購入をする

住み替えにあたり、仮住まいの賃貸をすると余計なお金がかかってしまうので、できれば避けたいという方が多いです。そのため、賃貸を経由せず、一度に売買を終わらせることができる三番目が一番理想的ですが、実際は難しいことが多いです。

その理由の一つとして、物件の鍵の受け渡しがあります。家を売却する日には、買主に鍵を渡さないといけません。一方で、家を購入するということは、お金を払うと同時に、鍵を受け取って入居できることを意味します。そのため、その日に購入する家の鍵をもらい、さらに同じ日に引っ越しもするのは、現実的には不可能です。

しかし、仮住まいなしでの住み替えが可能になる場合もあります。そのための前提は二つあります。

まず、現在所有している物件を購入される方が、「所有権は移転するけれども、鍵を受け取るのは一週間後でいいですよ」と、物件の引き渡し猶予を了承していただける場合です。一週間程度の引き渡し猶予をするという条件でも買ってくれる方が見つかった場合、一度の引越しでの住み替えが可能になることがあります。

通常の場合、契約してから決済・引き渡しまでは、一般的には二ヶ月~二ヶ月半かかることが多く、三ヶ月以上、中には一年先という方もいらっしゃいます。引き渡し期日までに新しく購入する家の決済と引っ越しをすることができれば、三番目のパターンが可能になることがあります。購入物件の決済をして鍵を受け取り、数日以内に引っ越しをして、売却物件をきれいにし、鍵をお渡しするという流れになります。

この場合の注意点として、買主は所有権が自分にあるにも関わらず、しばらく他人が住んでいる状態になりますので、契約前に必ず、引き渡し猶予があるということをお伝えする必要があります。

また、実際問題として、契約執行までの日が迫るため、新しい家を焦って探すことになりかねません。本当にその進め方が良いかは、よく検討する必要があります。

さらに、なぜ一回の引越しで済む住み替えが難しいかといえば、もう一つ、住宅ローンの問題があります。

住宅ローンについて

次に住宅ローンについてお話しします。

現在住宅ローンを組んでいるか、またはこれから組む予定があるかによって、住み替えの際の難易度が変化していきます。

大きく分けて4つのパターンがあります。

1. 現在住宅ローンを組んでおらず、次も組まない

2. 現在住宅ローンを組んでいるが、次は住宅ローンを組まなくてもいい

3. 現在住宅ローンは組んでいないが、次は組む予定

4. 現在住宅ローンを組んであり、次も組む予定

各パターンの注意点

1. 現在住宅ローンを組んでおらず、次も組まない

今の家に住宅ローンがなく、次の家もキャッシュで購入できるという場合、住み替えはかなり楽になります。一回の引越しの際でも、先行購入になります。住宅ローンを組まない方でしたら、次の家を買って引っ越しをしてから、今の家をゆっくり売ればいいわけです。売却する際も期限がありませんので、納得できる金額で売ることができます。

ただ、「現在住宅ローンは組んでいない、次も住宅ローンは組まなくてもいいけれども、売ったお金を足したらキャッシュで買える」という方もいらっしゃると思います。売却資金で購入したい場合は、少なくとも売却と購入の同日決済が必要ですので、先ほどの同時売買を目指すのと同じく難易度が高くなります。

「いくらで売れるかはわからないので、売り始めて大体の値段がわかってから探し始めたい」「査定をある程度出して、それよりもちょっと下振れしても大丈夫」という方でしたら、先に売却をスタートすることもあります。どの程度ぶれても大丈夫かどうか、相談しながら売却することになります。

2. 現在住宅ローンを組んでいるが、次は住宅ローンを組まなくてもいい

「退職金や相続でまとまった資金が確保できるため、今は住宅ローンがあるけど次に買うときには住宅ローンを組む必要がない」という方もいらっしゃいます。

手持ちの資金がある場合、その資金で今ある住宅ローンを返してから新しい家を買う方法と、住宅ローンを返さずにキャッシュで新しい家を買う方法があります。二つの方法が考えられますが、どちらの方が楽でしょうか。

楽なのはキャッシュで買う方です。ただ、住宅ローン控除を使いたいなど理由がある場合、リフプラスではどちらがいいかご相談させていただくこともあります。

3. 現在住宅ローンは組んでいないが、次は組む予定

次に、これから住宅ローンを組むことを考えている場合です。住宅ローンがない家を持っていて、住宅ローンのある家を買いたいということは、賃貸からローンを組んで家を買うのと似た形になります。

現住居の資産価値は住宅ローンの部分でよく見られます。住宅ローンを受けていない場合で住宅ローン融資を申請する場合、「査定を出すように」「謄本を出すように」「有貯金残高を出すように」など、通常のローン審査では求められないところまで資料請求されるケースもありました。ただ、最近では、金融機関でのローン審査が通りやすくなっています。

また、家を買う時点で、売却が確定していなくても、一定期間ならダブルローンの許可が出ることもあります。ただそうすると、「いつ売れるのか」というストレスになってしまうこともありますので、検討が必要です。

収入が一定額ある場合、売却できる前に購入用の住宅ローンを組める方がいらっしゃいます。しかし、ご相談いただいた方の中には、家を購入し住宅ローンを組んだものの、なかなか持ち家が売れず、ストレスを抱える方もいらっしゃいました。

4. 現在住宅ローンを組んでいて、次も組む予定

最後に、現在住宅ローンを組んでいて、またさらに住宅ローンを組むことを検討されている場合です。銀行融資の難易度は、この中では一番高くなります。

現在ある住宅ローンを完済しないと、次の住宅ローンが全く組めない方もいらっしゃいます。一概には言えませんが、残債、収入、購入する家の金額によっては「売却を一定期間で行えば、購入の際の住宅ローンを出しますよ」という審査が降りることもあります。中には、「初費用まで借りてしまっているので、買って一年で売りたい、でも現金が百万円くらいしかない」というご相談もありました。

本当は現在所有している家の売却資金で新しい家を買いたい。けれども、そのようにうまくいかないので、ひとまず買う方の住宅ローンを組んで、売却したお金で返すという、つなぎローンを組み、焦らずに進む方法があります。大きな買い物ですので、焦らずに進められるがいいですね。

売却する住宅ローン及び物件に関して、新しい住宅ローンを組む銀行はどう見るのでしょうか。「残債が残るならダメだ」という考えの銀行もあれば、収入が高い方の場合、残債も含めて次に買う住宅ローンに上乗せできるような貸し方をする銀行もあります。

業者買取の値段までは見て、そこに住宅ローンの残額が収まっていたら「いいですよ」と言ってくださることもあります。また、「この物件はおそらく3,000万円で売れるけれども、残りの住宅ローンが1,000万円しかありません」という場合ですと、売る前であっても次の住宅ローンが借りやすい傾向です。

反対に、1,000万円でしか売れないけれども3,000万円も住宅ローンがある場合は、「2,000万円の借金を持っている人」という前提で次の住宅ローンを組むことになりますので、かなり厳しくなります。

「早く住み替えたい」と気持ちがはやっている人は先行購入をされるケースが多く、購入の申し込みをしたけれども売れない、というお客様が多いです。FP不動産会社(リフプラス)では、もしダブルローンになったとしても、「このくらいの期間は耐えられますね」など、資金繰りについて先にお伝えしています。

税金について

住み替えで住宅ローンを組む際に、知っておきたい税金の優遇制度が2種類あります。それは「3,000万円特別控除」と「住宅ローン減税」です。

3,000万円特別控除はご存知でしょうか?

マンションでも戸建てでも、セカンドハウスや投資用物件を除く居住用財産を売った際の利益に関しては、3,000万円までは税金をかけませんという特例があります。該当する家に住まなくなってから3年後の年末までの場合に売却をした場合には、その特例を使うことができます。

もう一つの住宅ローン減税は、住宅ローンを借り入れて住宅を購入した場合、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除するという制度です。

3,000万円特別控除と住宅ローン減税はどちらか一方しか使えません。そのため、「どちらを使った方がお得でしょうか」とFP相談に来られる方がよくいらっしゃいます。相談した上で、住宅ローンを借りるか借りないかという判断をされる方もいらっしゃいます。

どちらの場合がいいかは一概には言えません。

購入する際の借入金額によって住宅ローン減税は決まっていきますので、所得が高かったり、新築物件をご購入されたりする方ですと控除の枠は大きくなります。近年非常に販売価格が上がっていますので、400万円、500万円とメリットが出てくる方ですと、3,000万円控除よりも住宅ローン控除の方がいいというケースもあります。

住み替え相談事例2 どちらの税制を利用すれば良いか?

リフプラスで相談した結果、住宅ローン減税を選択された方の事例をご紹介します。

正社員で共働きのご夫婦で、7,000万円くらいの住宅ローンを組んで新築物件をご購入されました。譲渡税の納税で、200万円から300万円ほど払う必要がありましたが、新築物件でしたので住宅ローン控除の枠も大きく、住宅ローン減税を使うという判断をしました。

二人で最大13年控除でき、年間50万円ほど、合計500万円、600万円ほどの控除があるので、この方の場合は住宅ローン減税の方が得だということがわかりました。

以上を踏まえると、住宅ローン減税を選ぶ際の判断ポイントとしては、

・年収が高い

・夫婦で控除が取れる

・年収が13年下がらない見込みがある

という点があります。

ただ、3,000万円控除と住宅ローン控除のどちらがいいかという判断は、売却する家と購入したい家の両方の情報がないと、一概には判断できませんので、「どちらがお得なのか」を知りたい方は、ぜひリフプラスにご相談ください。

住み替えをスムーズに成功させるポイント

住み替えをスムーズに成功させるポイントは、「資金計画をしっかり立てること」「何のために住み替えをしたいのかという目的」「厳しくてもどうしても叶えたいこと」を明確にすることです。

「売ったお金で買えばいいから」と思っても、買うためには一定額の現金が必要になりますので、それをどうやって用意するかという問題が出てきます。「どのタイミングで、どのくらいのお金が必要か」ということがはっきりとわからないと、行き当たりばったりになってしまうことも多いので、専門のFPに相談するのがおすすめです。

一般的な不動産業者は、とにかく早く売買手数料をもらいたいので、「早く売る」「早く買う」ということを強引に進めるところもあります。

あるお客様のご相談では、現金はないけれども、不動産業者がとにかくなんとか買わせようとしている事例もありました。「売却したお金で買えばいいから」と言っても、購入のためには一定額の現金が必要になりますので、それをどうやって用意するかという問題があります。

FP不動産会社(リフプラス)では、お客様とお会いして、「現金がないと売れませんか」「手付金をどうやって払いましょうか」というところも含めて、どうやって準備できるかも一緒に確認しております。「場合によっては、親から借りられます」などいったところまで確認してからスタートするようにしています。

「どこで費用が発生してくるかわからず、行き当たりばったり」という状況に陥らないためにも、ファイナンシャルプランナーと一緒に考えることができれば、安心ですね。

「購入」と「売却」が同じ業者であることがベター

住宅を売却する際と、購入する際に同じ不動産業者にお願いすることがスムーズな住み替えのポイントになります。

売るのはA社、買うのはB社、相談するFPはさらに別の会社だとどうなるでしょうか。

一番問題になるのは、住宅ローンがある場合です。関係している三者に、「銀行がこういう状況になっている」ということを、A社から聞いたものをB社にも伝えて、B社から聞いたことをA社に伝えて、両方の情報をFPにも伝えて、ということをしなければいけなくなります。正確に伝えられるかという問題もありますし、ストレスもかかってしまいます。

住み替えは、一歩踏み外すと希望している物件が購入できなくなりかねませんので、かなり綿密に作戦を組む必要があります。

「FP」「購入」「売却」の同じ会社が理想的

そのため、購入する業者と売却する業者は同じ方が、ストレスはかなり少なく済みます。さらにFP会社も一緒だと一番理想的ですが、滅多にそういった会社はありません。

不動産業者に税金の相談をしようと思っても、そもそも情報が足りないので「売却の際は3,000万円特別控除はこうなりますが、購入時の住宅ローンは知りません」ということになります。相談先として別々に分かれていると難しいですし、それを伝えたところで相談に乗ってくれるかどうかわかりません。3,000万円特別控除と住宅ローン減税、両方受けられると誤解されている方もいらっしゃいます。

不動産業者の中には、トラブルを避けるため、「税」と言われた瞬間に、「一切アドバイスしません」という体制をとっている会社もあります。そうすると、自分で解決しなくてはいけなくなります。

また、提携しているFPがいる会社はたくさんありますが、そこではライフプランを作って「売買しても成り立ちますよ」ということを見てくれるだけのことが多いです。

不動産業者が紹介してくれるFPの場合、仮に「この物件は買えません」というライフプランが出てきても、不動産業者に「ライフプランは成り立ちませんが、この物件は資産価値が高いので、上がりますから、買いましょう」というような結果の使われ方をされることもあります。なお、お互いの業務上の利益もあるので、ほぼ「買えない」というライフプランは出てこないようにしていることが多いようです。

リフプラスのメリット FPの視点で不動産仲介・住宅ローン手配を全部お任せできる

FP不動産会社(リフプラス)はFP会社であり、なおかつ不動産も取り扱っております。ライフプランだけではなく、資金計画や税金、住宅ローン手配も全部サポートすることができます。中立的なFP相談をメインでしている会社ですが、不動産仲介も行っています。

リフプラスは、メリット・デメリットを全てお伝えした上で、お客様にとってどれが合いそうか、どのタイミングで売買するのが良いかをご提案させていただいております。また、作戦を決めてスタートした後に、当初の希望と相違してくることもありますので、新たな希望でも問題ないか一緒に確認し進めていくこともあります。

ライフプランが崩れないかという視点で常に見ていますので、「こういった可能性がありますけれども、どうしますか」ということを先にお伝えしていきます。

先に知っているか、走りながら急に知っていくかは大きな違いです。走り始めてから気がつく、ということがないようにサポートさせていただいております。

「自分が何をしなければいけないのか」を、しっかりと把握した上で、一緒にスタートしていける、住み替えの手順を間違えて心労することを防ぎたい方向けのサービスです。

ライフプラン上買えない、無理があるとわかった場合、正直に伝え、解決策を図る

FP不動産会社(リフプラス)では、住み替え相談の際に、お客様のご希望や優先順位をまずお聞きして、叶えたいものが何かというところから一緒に整理をしていきます。無理な計画を、無理に進めることはありません。

資金計画を立てていく中で、「こうやったら買えますよ」「いくらまでなら大丈夫です」「買えません」「時期をずらしましょう」といったことを正直にお伝えしています。

リフプラスからのメッセージ

リフプラスの初回相談では、住み替えは「こういった流れになっていきます」ということをお伝えして、どんなご希望なのか、資金的にどうなのかを具体的にだんだん詰めていくというステップを踏んでいます。

自分なりに調べただけでは、わからない部分も多くあります。「お金が必要なタイミングがいつなのか」「必要な時に必要なお金が出せるよう、資金繰りをどうしていけばいいか」ということは、頭ではわかっていると思っても、やるべきことがたくさんあるため、実際にやってみると「住み替えがこんなに大変だとは思わなかった」と思われる方もいらっしゃいます。ご相談の際に、住み替えの具体的なお話をお伝えすると驚かれたり、感覚が変わってくるという方も多いです。

リフプラスは、ライフプラン・資金計画のプロと、不動産仲介が一緒になった、住み替えの際にとてもスムーズで良心的な会社です。お客様のペースで、お客様の思いに沿ってご案内します。

「マンションに住み替えしようと思っていたけど、やっぱり戸建てにしたい」

「予算がいくらだったけど、もう少し高いものがほしくなった」

「場所をここにしようと思っていたけど、やっぱり、もう少し違うところも見たい」

「売却を考えていたけど、やっぱり共同住宅を建てたい」

不動産の売買は人生の中の大きなライフイベントの一つです。考えている間に、いろいろと気持ちが変化したり、家族形態が変わったりすることもあります。

FP不動産会社(リフプラス)では、ライフプランとお客様の思いが叶う不動産の売買を、FPとともにサポートしています。

住み替えをしたいとお考えの方は、ぜひリフプラスの初回相談をご利用ください。